Þetta segir Rósa Björgvinsdóttir, forstöðumaður skuldabréfa hjá Landsbréfum, í samtali við Innherja en lánskjör ríkissjóðs við að fjármagna sig á innlendum skuldabréfamarkaði hafa hækkað verulega á síðustu vikum samtímis ótta fjárfesta að verðbólgan verði mun þrálátari og meiri hér á landi á næstu árum en áður var spáð.

Fjárfestar hafa því að undanförnu verið að selja óverðtryggð ríkisbréf, sem hefur þýtt að ávöxtunarkrafa þeirra hefur rokið upp fyrir fimm prósent í fyrsta sinn í meira en þrjú ár, á meðan mikil ásókn hefur verið í verðtryggða vexti sem hefur lækkað verulega kröfuna á þau bréf.

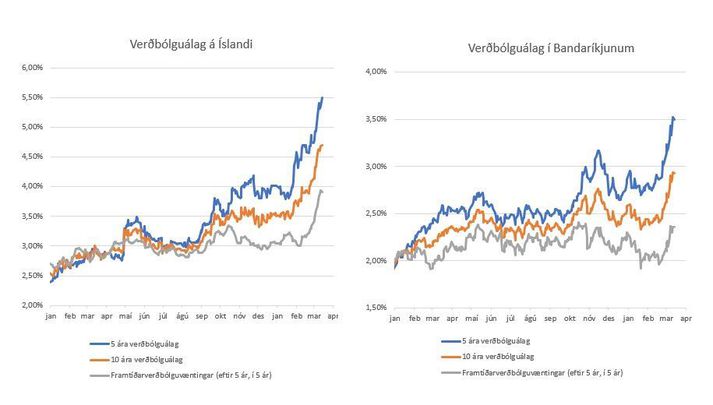

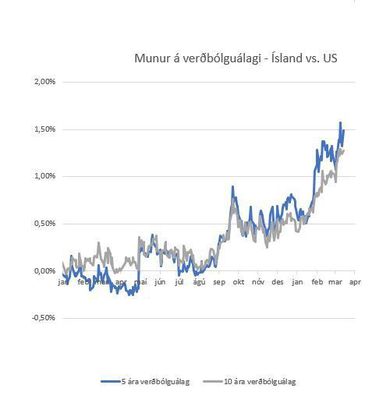

Verðbólguvæntingar á skuldabréfamarkaði, sem reiknast út frá vaxtamun verðtryggðra og óverðtryggðra bréfa, til fimm ára hafa þannig hækkað úr liðlega 4 prósentum í 5,5 prósent frá áramótum. Er þetta hæsta fimm ára verðbólguálag sem mælst hefur frá því eftir fjármálahrunið á Íslandi.

Þróunin er sú hin sama þegar litið er til verðbólguvæntinga skuldabréfafjárfesta til tíu ára. Þær standa nú í 4,6 prósentum – verðbólgumarkmið Seðlabankans er 2,5 prósent – og hafa hækkað um meira en 100 punkta frá því í byrjun ársins.

Viðmælendur Innherja á fjármálamarkaði benda á að verðbólguvæntingarnar á skuldabréfamarkaði hérlendis hafi rokið upp umtalsvert meira en í flestum öðrum löndum, meðal annars í Bandaríkjunum. Þar mælist verðbólgan samt hærri – hún er komin í 7,9 prósent – og hækkandi orkukostnaður á heimsvísu mun hitta bandarísk heimili og fyrirtæki mun verr fyrir en þau íslensku.

Það er hætt við því að við eigum eftir að taka á okkur þær innfluttu verðlagshækkanir í töluverðum mæli á næstu mánuðum.

Að sögn Rósu kemur þessi staða, sem birtist okkur í versnandi verðbólguhorfum, einkum til vegna vaxandi innfluttrar hrávöruverðbólgu og truflana á aðfanga- og flutningskeðjum, bæði sökum faraldursins og nú einnig stríðsátakanna í Úkraínu, og að sú innflutta verðbólga sé ekki enn farinn að mælast svo miklu nemi hér á landi. „Það er hætt við því að við eigum eftir að taka á okkur þær verðlagshækkanir í töluverðum mæli á næstu mánuðum,“ segir hún.

Við þessar aðstæður vilji fjárfestar frekar vera „inni í verðbólguskotinu,“ útskýrir Rósa, og eru þess vegna tilbúnir að „læsa inn í neikvæða ávöxtunarkröfu jafnvel á þessu verðbólguálagi því til skemmri tíma munu þessir neikvæðu raunvextir að líkindum trompa nafnvextina.“

Hækkandi ávöxtunarkrafa á óverðtryggðum ríkisbréfum hefur áhrif á fjármagnskostnað fyrirtækja og heimila. Bankarnir fjármagna til að mynda fasteignalán til heimila með útgáfu sértryggðra skuldabréfa og viðskipti með þau bréf fylgja þróun á ríkisbréfamarkaðnum. Eins hefur skuldabréfaútgáfa fyrirtækja vaxið á undanförnum árum og hækkandi ávöxtunarkrafa hefur því áhrif á þeirra fjármagnskostnað. Þá eru áhættulausir vextir ríkisskuldabréfa grunnurinn í allri verðmyndun á hlutabréfum.

Á síðasta vaxtaákvörðunarfundi í byrjun febrúar tók peningastefnunefnd Seðlabanka Íslands þá ákvörðun að hækka vexti um 75 punkta – úr 2 prósentum í 2,75 prósent – og vísaði í versnandi verðbólguhorfur. Verðlag hélt áfram að hækka í febrúar og mældist tólf mánaða verðbólga um 6,2 prósent borið saman við 5,7 prósent í janúar.

Sumir viðmælendur á markaði segja að ekki sé hægt að skýra þessa þróun á skuldabréfamarkaði, þar sem verðbólguálagið er núna í hæstu hæðum, aðeins með vísan til þess að verðbólguvæntingar fjárfesta til næstu ára hafi tekið slíkum stakkaskiptum á örfáum vikum. Þannig sýni til samanburðar könnun á verðbólguvæntingum fyrirtækja frá því í byrjun þessa mánaðar að þau reikni með 5 prósenta verðbólgu til eins árs en 3,2 prósenta til fimm ára.

Aðrar ástæður, eins og meðal annars smæð markaðarins og fáir stórir virkir fjárfestar, hefur einnig þau áhrif að sveiflurnar verða meiri en ella auk þess sem væringar á erlendum mörkuðum eru til þess fallnar að magna upp áhættuna hér heima.

Rósa tekur í sama streng og segir að þrýstingurinn til hækkunar á ávöxtunarkröfunni að undanförnu komi úr ýmsum áttum. „Það er skortur á verðtryggðum bréfum á markaðnum, sérstaklega á styttri enda vaxtarófsins þar sem vaxtaáhættan er minni, og það ýkir þessa stöðu. Þá þurfa fjárfestar að selja óverðtryggð bréf til að færa sig yfir í verðtryggð.“

Að sögn Rósu má skýra hækkunina á verðbólguálaginu á síðustu dögum að hluta með flæðistengdum hreyfingum á skuldabréfamarkaði fremur en að hún endurspegli aðeins skoðanir fjárfesta á stöðu hagkerfisins, verðbólguálagi og stýrivaxtahorfum á allra næstu mánuðum.

Til marks það um benda aðrir á að nánast samfelld hækkun á ávöxtunarkröfu óverðtryggðra ríkisbréfa á langa endanum að undanförnu þrátt fyrir að krónan hafi haldist stöðug síðustu daga og að þær miklu hrávörðuverðshækkanir sem urðu eftir innrás Rússa í Úkraínu hafi gengið að hluta til baka.

Ásgeir Jónsson seðabankastjóri og Unnur Gunarsdóttir, varaseðlabankastjóri fjármálaeftirlits, hafa sagt að stríðið muni hafa „veruleg og mögulega ófyrirséð áhrif“ á efnahagsframvinduna hér á landi í ljósi þeirra þvingunaraðgerða sem gripið hefur verið til gegn Rússlandi. Þá sé ljóst að þær refsiaðgerðir muni „auka á þann verðbólguþrýsting sem var þegar til staðar“ vegna farsóttarinnar sem hafði leitt til hærra orkuverðs og framboðshnökra.

Ef seðlabanki í einhverju hagkerfi býr yfir trúverðugleika til að hleypa slíku verðbólguskoti í gegn án mikilla viðbragða – og það grafi ekki um leið undan trúverðugleika peningastefnunnar – þá er það því miður ekki Seðlabanki Íslands.

Næsti vaxtaákvörðunarfundur peningastefnunefndar Seðlabankans er ekki fyrr en 4. maí næstkomandi en sé litið til þróunar á ríkisskuldabréfamarkaði þá er hann er að verðleggja um þessar mundir að vextir bankans verði komnir yfir 5 prósent í nóvember.

Seðlabankinn þarf að „gefa skýr skilaboð,“ að mati Rósu, um að hann ætli að gera það sem þarf til að halda verðbólgu í skefjum. Það kalli á vaxtahækkanir, sem verði að óbreyttu töluverðar, en spurningin sé alltaf um tímasetningar og hversu mikið.

„Á sama tíma að reyna, ef mögulegt er, að horfa að einhverju leyti fram hjá verðbólgu sem er komin til vegna erlendra áhrifaþátta og peningastefnan hefur ekki áhrif á, til dæmis verðhækkanir á hrávörum. Ef seðlabanki í einhverju hagkerfi býr yfir trúverðugleika til að hleypa slíku verðbólguskoti í gegn án mikilla viðbragða – og það grafi ekki um leið undan trúverðugleika peningastefnunnar – þá er það því miður ekki Seðlabanki Íslands,“ segir Rósa.

Þá bæti það ekki stöðuna fyrir Seðlabankann launakröfur sem settar eru fram eru oft í litlu samhengi við aðstæður í hagkerfinu og við samkeppnisstöðu Íslands gagnvart útlöndum.

Skiptar skoðanir eru á meðal hagfræðinga hvort efnahagslegu afleiðingarnar af stríðinu í Úkraínu muni hægja á vaxtahækkunarferli Seðlabankans. Erna Björg Sverrisdóttir, aðalhagfræðingur Arion banka, hefur sagt að þótt verðbólguhorfur hafi versnað umtalsvert þá enn sé útlit fyrir að hagvöxtur verði þokkalegur á þessu ári en síðasta hagvaxtarspá Seðlabankans fyrir þetta ár var lækkuð úr 5,1 prósent í 4,8 prósent.

„Vissulega hafa líkurnar á minni og færri vaxtahækkunum aukist, en ég tel að vaxtahækkanir séu enn þá í huga peningastefnunefndar,“ sagði hún í viðtali við Innherja í síðustu viku.

Jón Bjarki Bentsson, aðalhagfræðingur Íslandsbanka, hefur sagt að aðgerðir Seðlabankans megi sín lítils gegn verðbólgu sem stafar af verðhækkunum erlendis. Fyrst og fremst muni Seðlabankinn horfa til þess hvort slík þróun hafi óbein áhrif á verðbólguvæntingar til lengri tíma og innlendan kostnaðarþrýsting.

Valdimar Ármann, forstöðumaður eignastýringar Arctica Finance, segir að við blasi að efnahagshorfur beggja vegna Atlantshafsins séu orðnar mun dekkri en áður eftir að stríðsátökin hófust.

„Hagvöxtur er að fara minnkandi í heiminum vegna innrásar Rússa og minni alþjóðlegra viðskipta og samhliða þeirri þróun sjáum við ört vaxandi verðbólgu sem þýðir að staða Seðlabanka Íslands, eins og annarra seðlabanka, verður mjög erfið varðandi næstu skref í vaxtahækkunarferlinu. Hann gæti þurft að hækka vexti ofan í versnandi efnahagshorfur og sviðsmynd um kreppuverðbólgu, tímabil sem einkennist af litlum hagvexti og mikilli verðbólgu, gæti mögulega verið að raungerast, að minnsta kosti í einhverjum löndum,“ sagði Valdimar í viðtali við Innherja síðastliðinn þriðjudag.

Rósa telur ljóst að hið háa verðbólguálag sé vandamál enda þótt það komi til að hluta vegna flæðistengdra þátta á skuldabréfamarkaði. Aðhaldsstig Seðlabankans sé alltof lítið, sem birtist okkur í neikvæðum skammtímaraunvöxtum, og þess vegna þurfi bankinn að hækka vextina á næstunni, hvort sem það er til að vinna á móti hárri verðbólgu til skemmri tíma eða til að ná niður verðbólguvæntingunum til lengri tíma.

„Það er fátt annað í stöðunni fyrir Seðlabankann en að koma skammtímaraunvöxtunum ofar,“ segir Rósa, en bætir við að hann gæti beitt þjóðhagsvarúðartækjum, eins og meðal annars að þrengja að veðhlutföllum og greiðslubyrðarhlutföllum gagnvart lántakendum á fasteignamarkaði, á meðan hann er enn að keyra verðbólguna áfram.“

Vissulega hafa líkurnar á minni og færri vaxtahækkunum aukist, en ég tel að vaxtahækkanir séu enn þá í huga peningastefnunefndar.

Nýjar tölur um húsnæðismarkaðinn sem birtust í gær sýndu að vísitala íbúðaverðs á höfuðborgarsvæðinu hefði hækkað um 2,5 prósent á milli mánaða. Hefur hún því núna hækkað um 22,5 prósent á undanförnum tólf mánuðum.

Þá skiptir það Seðlabankann miklu máli að verja krónuna fyrir mögulegri gengisveikingu, en hún gaf nokkuð eftir fyrstu vikuna í mars þrátt fyrir töluverð gjaldeyrisinngrip bankans en að undanförnu hefur gengið verið í ágætis jafnvægi.

„Það er ekki á núverandi vanda bætandi að fá til viðbótar ofan á allt verðbólguskot vegna gengisfalls krónunnar,“ segir Rósa.